طرحهای تسهیلاتی بانک سپه

بانک سپه جزء بزرگترین و نخستین بانکهایی است که فعالیت خود را در قالب یک بانک در کشور آغار کرده است. این بانک در سال 1304 و با تعداد شعب بسیار اندک تأسیس شد. امروز بیش از 90 سال است که از تأسیس این بانک میگذرد و 1700 شعبه در سراسر کشور دارد. سپه علاوه بر داخل کشور، شعباتی نیز در سایر کشورها از جمله آلمان، ایتالیا، فرانسه و انگلستان دارد و در تمام این شعب به ارائه خدمات به مشتریان میپردازد.

بانک سپه در ارائه خدمات ارزی و ریالی به مشتریان خود همواره کوشا بوده و خدماتی همچون انجام امور حوالجات ارزی، گشایش اعتبار اسنادی، ابلاغ اعتبارات اسنادی، صدور ضمانتنامههای ارزی و ارائه تسهیلات ریالی ارائه مینماید. در این مقاله سعی بر آن است تا به معرفی انواع تسهیلات این بانک در کشور پرداخته شود.

* طرح باران 2

در این طرح تمام افراد حقیقی و حقوقی میتوانند از تسهیلات بانک سپه با توجه به شرایط ویژهای بهرهمند گردند که در ادامه به توضیح کامل آن پرداخته میشود.

شرایط و مقررات دریافت تسهیلات:

مشمولین این طرح تمام افراد حقیقی و حقوقی دارای سن قانونی میباشند.

متقاضیان برای برخورداری از تسهیلات بایستی نسبت به افتتاح سپرده قرضالحسنه جاری کارت بدون دسته چک، در بانک اقدام نمایند. حداقل میزان موجودی برای افراد حقیقی 1 میلیون تومان و برای افراد حقوقی 50 میلیون تومان میباشد.

متناسب با مدت سپردهگذاری و مبلغ آن، به افراد امتیاز اعتباری داده میشود. حداکثر مبلغ دریافتی تسهیلات با توجه به مدت ماندگاری موجودی در حساب و نیز میزان مبلغ موجودی (امتیاز حساب) متفاوت میباشد. متقاضیان میتوانند با 6 ماه سپردهگذاری، به میزان 1.2 مبلغ موجودی خود را به صورت تسهیلات دریافت نمایند. مشتریانی که دارای اولویت در دریافت تسهیلات هستند حداکثر تا 18 ماه پس از افتتاح حساب میتوانند برای دریافت اقدام نمایند.

افرادی میتوانند از تسهیلات بهرهمند گردند که فاقد هر گونه چک برگشتی، مطالبات و تعهدات سررسید گذشته، معوق و مشکوکالوصول باشند. نتیجه اعتبارسنجی نیز یکی از مهمترین بخشهایی است که کافی بودن امتیاز در آن ضروری است.

افرادی که دارای امتیاز هستند میتوانند امتیاز حساب خود را به بستگان درجه یک خود (پدر، مادر، همسر، فرزند، خواهر و برادر) منتقل کنند تا آنها بتوانند تسهیلات دریافت نمایند.

افراد میتوانند از هر حساب فقط یک بار تسهیلات دریافت نمایند.

تسهیلات به صورت وجه نقد نبوده و در قالب کارت اعتباری مرابحه میباشد.

مدت بازپرداخت تسهیلات میتواند 12 ماهه، 24 ماهه و 36 ماهه باشد. نرخ بازپرداخت نیز با توجه به مدت زمان بازپرداخت و همچنین میزان مبلغ تسهیلات متفاوت بوده و حداکثر 18 درصد میباشد.

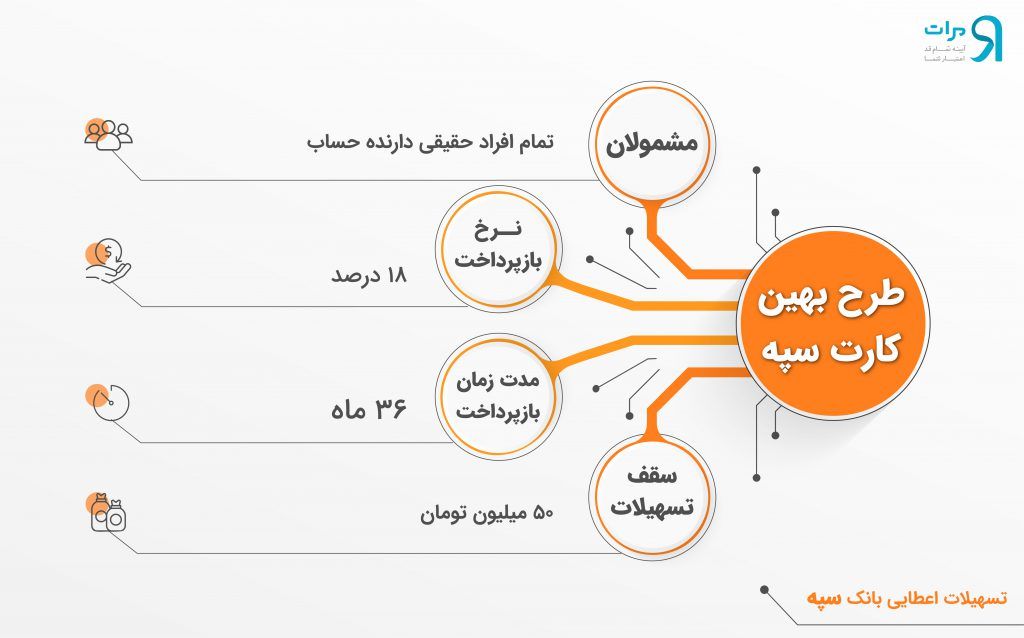

* طرح بهین کارت سپه

این طرح از سوی بانک سپه و با هدف حمایت از تولیکنندگان و عرضهکنندگان داخلی ایجاد شده است که در ذیل توضیحات مربوط به آن ذکر میگردد.

شرایط و مقررات دریافت تسهیلات:

افراد حقیقی دارنده حساب در بانک سپه میتوانند از کارت اعتباری بهین کارت استفاده نمایند.

افراد برای خرید کالا و محصولات موردنیاز خود میتوانند با داشتن کارت اعتباری بهین به فروشگاههایی که طرف قرارداد با بانک سپه هستند مراجعه نموده و احتیاجات خود را خریداری نمایند. لیست فروشگاههای مجاز در سایت بانک سپه قابل مشاهده است.

حداکثر مبلغ اعتبار این کارت 50 میلیون تومان میباشد.

کارت اعتباری بهین فاقد آبونمان بوده و مدت اعتبار آن حداکثر یک سال میباشد.

مدت بازپرداخت اعتبار اعطایی حداکثر 36 ماه بوده و نرخ بازپرداخت آن نیز 18 درصد میباشد.

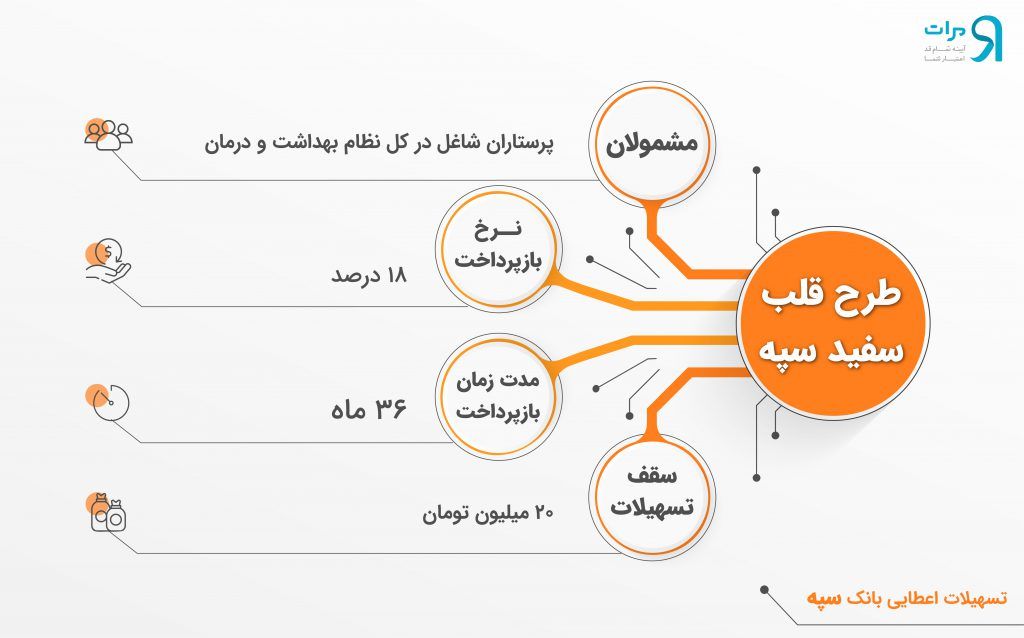

* طرح قلب سفید سپه

در این طرح پرستاران شاغل در سازمانهای بهداشتی و درمانی میتوانند از تسهیلات بانک بهرهمند گردند که جزئیات آن به شرح ذیل میباشد.

شرایط و مقررات دریافت تسهیلات:

مشمولین دریافت تسهیلات طرح قلب سفید سپه پرستاران میباشند.

پرستاران به منظور دریافت تسهیلات باید نسبت به افتتاح حساب در سپه اقدام نمایند و محدودیتی برای حداقل موجودی حساب وجود ندارد. لازم به ذکر است در طول مدت سپردهگذاری، برداشت از حساب و یا واریز وجه به حساب بدون مانع و محدودیت خواهد بود.

افرادی میتوانند از تسهیلات بهرهمند گردند که فاقد هر گونه چک برگشتی، مطالبات و تعهدات سررسید گذشته، معوق و مشکوکالوصول باشند. نتیجه اعتبارسنجی نیز یکی از مهمترین بخشهایی است که کافی بودن امتیاز در آن ضروری است.

این تسهیلات فقط به شخص حقیقی پرستار اعطا میشود و به هیچ عنوان قابلیت انتقال به سایرین را ندارد.

تمام پرستاران تنها یک بار میتوانند از این تسهیلات برخوردار گردند.

تسهیلات اعطایی در چهار طرح به رنگهای مختلف درنظر گرفته شده است که عبارتند از طرح سفید، طرح سبز، طرح آبی و طرح سرمهای. این طرحها براساس حداکثر میزان تسهیلات و حداکثر مدت بازپرداخت با یکدیگر تفاوت دارند. در تمام طرحها حداقل مدت سپردهگذاری 2 الی 4 ماه میباشد.

در طرح سفید سقف تسهیلات 5 میلیون تومان و مدت بازپرداخت 12 تا 24 ماهه میباشد.

در طرح سبز، سقف تسهیلات 10 میلیون تومان و مدت بازپرداخت 12 تا 24 ماهه میباشد.

در طرح آبی، سقف تسهیلات 15 میلیون تومان و مدت بازپرداخت 18 الی 36 ماهه میباشد.

در طرح سرمهای، سقف تسهیلات 20 میلیون تومان و مدت بازپرداخت 18 الی 36 ماه میباشد.

همانطور که ذکر گردید، در مجموع و در این طرحها حداکثر میزان تسهیلات 20 میلیون تومان بوده و حداکثر مدت بازپرداخت نیز 36 ماه میباشد. افراد میتوانند از 80 درصد تا 100 درصد میزان موجودی خود را در قالب تسهیلات دریافت نمایند. لازم به ذکر است تنها 20 درصد مبلغ تسهیلات در اختیار بانک به عنوان وثیقه قرار خواهد گرفت و پس از آخرین بازپرداخت امکان برداشت آن وجود دارد.

نرخ تسهیلات اعطایی نیز 18 درصد میباشد.

لازم به ذکر است این تسهیلات در قالب کارت اعتباری مرابحه به متقاضیان اعطا میگردد و در صورتی که افراد پیش از آن از کارت اعتباری سایر بانکها استفاده کرده باشند، زمانی صلاحیت دریافت خواهند داشت که مجموع کارتهای اعتباری دریافتی پیشین در کل سیستم بانکی از 50 میلیون تومان بیشتر نبوده باشد.

* طرح سرافرازان

بانک سپه از این طرح به منظور اعطای تسهیلات به بازنشستگان استفاده مینماید که در ادامه به جزئیات آن پرداخته میشود.

شرایط و مقررات دریافت تسهیلات:

مشمولین این طرح بازنشستگان و مستمریبگیران نیروهای مسلح کشور هستند که در شهرستانها زندگی میکنند و حقوق خود را از بانک سپه دریافت مینمایند.

در صورتی که این افراد در بانک سپه حسابهای کوتاهمدت و یا قرضالحسنه داشته باشند میتوانند از تسهیلات بهرهمند گردند. در صورت داشتن حساب کوتاهمدت 2 برابر میانگین موجودی دو ماهه به ایشان تسهیلات پرداخت خواهد شد و در صورت داشتن حساب قرضالحسنه مشمولین میتوانند تا 3 برابر میانگین موجودی دو ماهه خود تسهیلات دریافت نمایند.

حداکثر میزان تسهیلات دریافتی در این طرح 10 میلیون تومان میباشد که در قالب کارت اعتباری مرابحه پرداخت میگردد.

همچنین نرخ بازپرداخت تسهیلات 18 درصد بوده و حداکثر مدت زمان بازپرداخت نیز 36 ماه میباشد.

برای دریافت تسهیلات ضمانت یک فرد بازنشسته ضروری میباشد.

لازم به ذکر است در صورتی که افراد پیشتر از کارت اعتباری سایر بانکها استفاده کرده باشند، زمانی صلاحیت دریافت خواهند داشت که مجموع کارتهای اعتباری دریافتی پیشین در کل سیستم بانکی از 50 میلیون تومان بیشتر نبوده باشد.